【9月1日】

9月になれば一番気になる金利が確定します。

8月の借り換え金利は、

返済期間15年~20年:最頻金利0.86%

でした。

この時のフラット35の金利推移は

- 4月:1.02%

- 5月:0.96%

- 6月:0.99%

- 7月:0.85%

- 8月:0.83%

と1%を切って、下がり続けている時期だったんです。

9月はひょっとして0.7%台もありえるか!?

なんて思っていましたが、フタを開けると

0.96%

でした。

全然ガッカリする金利じゃないんだけど、下落傾向にあった中でのアップだったのでちょっとガッカリしました。

しかも、0.13%も上がるなんて・・・。

返済額にすれば13万円くらい増えたことになります。

住宅ローン金利の決定は申込時ではなく、融資実行時になるので仕方ないことですが13万円は痛いですね。

今になって思えば、用途変更で3週間くらい停滞していたことが影響しました。

あのまますぐに用途変更のことを確認して進めていれば、金利0.83%で間に合っていたかもしれません。

たらればは禁物ですが、この時ばかりはたられば言いたくもなっちゃいました。

最安金利を逃してしまったのですから。

結果として返済額が13万円も変わってしまいました。

借入額の大きな住宅ローンでの金利上昇は、手痛いですね。

でも、これが借り換えせずに、今の変動金利が上昇していたらと思うと怖いです。

変動金利は未払い利息に注意!

変動金利って金利が変わっていくのは分かるけど、どれくらいの期間で変わっていくか知ってますか?

一般的に変動金利の場合は、半年ごとに金利が見直されていきます。

だったら半年ごとに返済額が変わっていくのかというと、元利均等返済の場合は返済額の見直しは5年毎になります。

どういうことかというと、5年間は返済額は変わらないけど、返済している内容が変わっていることになるんです。

毎月の返済は、月額返済額から先ず当月分の利息分を差し引いて、残りが元金の返済に充当されます。

式にすると、

月額返済額-当月の利息-元金充当額

という順番になります。

例えば、

毎月返済額:10万円

返済内訳:利息3万円+元金返済7万円

だったとします。

半年過ぎて金利が上昇した場合は、利息は高くなるので本来は返済総額も増えることになります。

しかし返済額は5年間変わらないので、利息が増えた分だけ元金の返済額を少なくするんです。

毎月返済額:10万円(←ここは変わらず)

返済内訳:利息4万円(←1万円増えた)+元金返済6万円(←1万円減った)

のようなイメージです。

5年後の返済額見直しまでは、毎月の返済額は変わりません。

何が困るかというと、利息が増えると元金の返済額が減ってしまいます。

つまり利息ばっかり払ってると元金の減りが少なくなってしまい、結果的に総返済額が増えてしまうことになっちゃいます。

返済額は変わってないから気付きにくいけど、変動金利が上昇すると元金返済分が減ることを知っておきましょう。

変動金利の場合に気を付けないといけないのは、未払い利息という落とし穴があることです。

未払い利息とは?

変動金利の仕組みについて説明してきましたが、変動金利には未払い利息というリスクが潜んでいます。

毎月の返済額は5年毎に決められることは説明しましたが、この時に「125%ルール」と呼ばれる返済額増加の上限設定があります。

いきなり返済額が2倍とかになると返済に滞りが発生する可能性もあるので、上限を設定してくれているのです。

これだと良さげに思えますが、実は落とし穴が潜んでいるんです。

金利見直しで適用金利が引き上げられた場合に、利息が返済額よりも多くなってしまうことがあります。

しかし返済額は一定のままなので、オーバーしている分の利息は残ったままになります。

これが未払い利息と呼ばれるものです。

金利の見直しは半年ごとなので、少なくとも半年間は未払い利息が発生している状態が続くことになります。

返済額の見直しや適用金利の引下げで未払い利息が解消すればいいですが、本来の返済期間が過ぎても残ってしまう可能性もある訳です。

返済している本人としては、毎月決まった額を返済しているのにたまったものではありませんよね。

住宅ローンを変動金利&元利均等返済を選ぶならば、

- 金利の見直しは半年ごと

- 返済額の見直しは5年毎

- 125%ルールによる上限設定

- 未払い利息のリスク

ということを理解して、その都度の返済状況を把握しておくことが必要です。

こういうことを考えると、固定金利の「返済計画が立てやすい」というメリットが腑に落ちてきますよね。

特に超低金利時代の今なら変動金利と変わらない適用金利で固定金利が組めます。

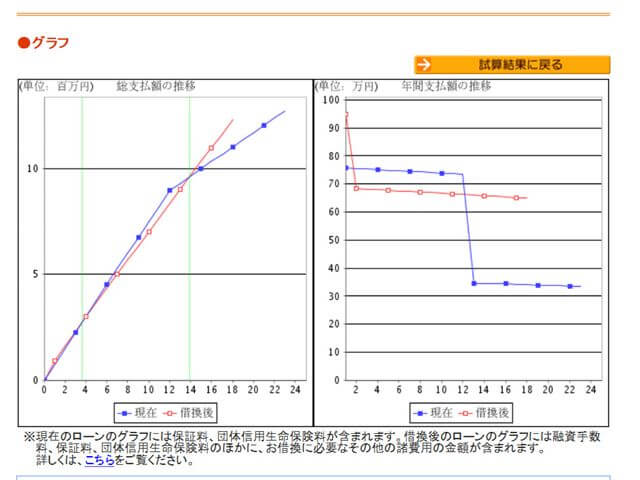

私の場合も「変動金利:年0.92%+固定金利:年3.5%」で借入れしていましたが、「固定金利:年0.96%」にまとめて借り換えできました。

今まで借入れしていた住宅ローンは、

固定金利:年3.50%(旧住宅公庫融資)、残債:377万円、返済期間:12年

変動金利:年0.92%(住宅機構財形融資)、残債:694万円、返済期間:23年

という内容でした。

これが借り換えをしたことで、

固定金利:年0.96%、残債1,071万円、返済期間:18年

となりました。

手数料を差し引いても、総返済額が約42万円も減らすことができました♪

それに何と言っても【年0.96%で18年固定金利】にできたのは、やはりメリット大きいですね。

将来のことは分かりませんが、ここまでの低金利時代ってなかなかないと思うんですよね。

でも今の超低金利時代の恩恵を受けられる間に借り換えをしておくことで、総返済額を減らせることは間違いありません。

金利は上昇傾向にあるので、このタイミングで借り換えの検討をしてみませんか?